米国債「逆イールド」現象

Category: Blog, 日本経済, 資産運用 逆イールド | Posted: Last Update:

真実をお届けするファイナンシャルプランナーの廣野です。 ちょうど、私が夏休みをいただいている時なので、少し前ですが、2019年8月14日アメリカの国債市場で、「逆イールド」が起こり、ダウ工業株30種平均が大きく下落しました。その額800ドル!!(1$=108円換算で86400円)

真実をお届けするファイナンシャルプランナーの廣野です。

ちょうど、私が夏休みをいただいている時なので、少し前ですが、2019年8月14日アメリカの国債市場で、「逆イールド」が起こり、ダウ工業株30種平均が大きく下落しました。その額800ドル!!(1$=108円換算で86400円)

10年債と2年債の逆イールドが発生後、アメリカでは過去50年100%リセッション(景気後退)が起きて、世界を巻き込んでいます。なので、今回の逆イールドは世界経済に激震が走る予兆ではないかと騒がれています。

ちなみに前回の10年債と2年債の逆イールドは、2005〜2007年頃に発生していて、その後サブプライムローンの仕組みが限界を迎え、2008年にリーマンショックが発生しました。

今、世界ではAIによるトレードが盛んです。

AIは逆イールドが発生したら「即座に売り」とプログラムされていたり、”あのヘッジファンド”が売ったら「即座に売り」とプログラムされているので、優秀なAIが一斉に同じ判断をすることが「急激な暴落」の原因になっています。

生身の人間投資家や政府などはこれに追随する形になります。

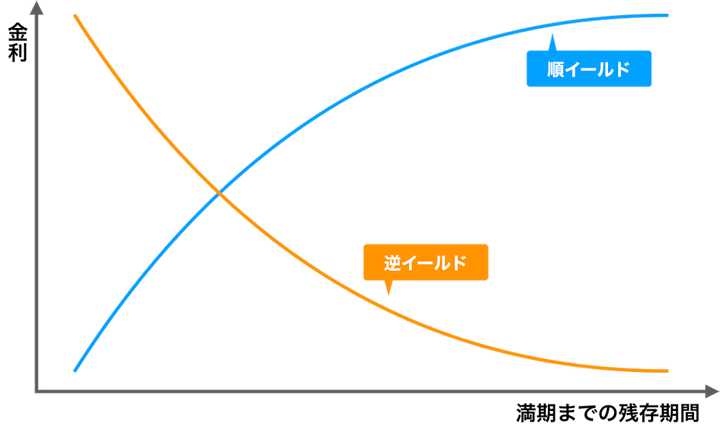

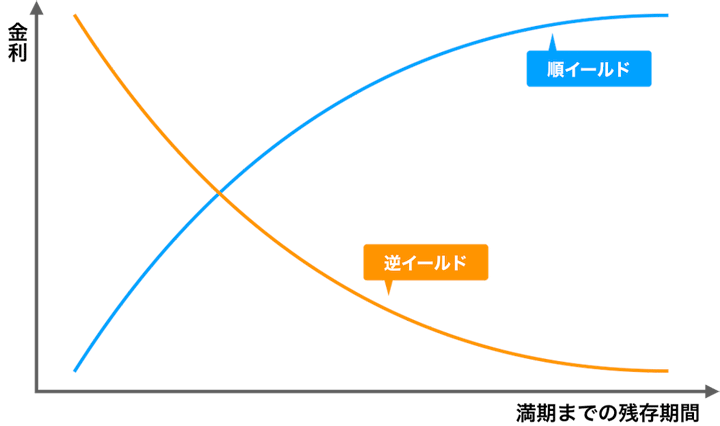

話を進める前に、「逆イールド」についてご説明します。

イールド(利回り)なので、直訳すると、逆の利回り?・・なんじゃこりゃ?

一番身近なところで、説明すると、普通預金と定期預金の差でしょうか?

預金とは、「銀行への融資」なので、一番身近な投資であると言えます。

いつでも引き出せる(返済期間が短い)普通預金と、5年間預けると約束した(5年後に返済)定期預金では、どちらが金利が高いかは誰もがわかると思います。

定期預金の方が、長期間お金を「ロック(固定)」する約束をしています。4年目に銀行が破綻してしまったら、元金1000万円は保証ですが、それ以上の預金は吹き飛んでしまいます。

定期預金は比較的簡単に解約できますが、解約手数料が掛かってしまったり、当初の金利は受け取れなくなります。

なので、長期お金を「ロック」される金融商品の方が、短期しかロックしない金融商品より、リスクが高いので金利は高くなる。ってのは「そりゃそーでしょ」だと思います。

逆イールドとは、この逆転現象なので、明らかな異常事態であるとわかると思います。

これが起きる仕組みの説明は難しくなりすぎるのでやめておきます。異常事態であるとだけ理解してください。

どのような異常事態か?というと、

そもそも金融機関は常に、

調達金利 < 運用金利

になっているから経営が成り立ちます。

これが、逆イールドになるということは、

調達金利 > 運用金利

になるということです。

1000円で仕入れて、500円で売る・・・みたいなことですから、

こうなってしまっては、金融機関は経営できなくなります。

ということは、金融機関の貸し出し(融資)ができなくなるので、企業の資金繰りができなくなり、景気が後退する。という推測がされるのです。

よって、株価の暴落が発生しました。

その後、政府などが、暴落(大恐慌)を防ぐアクションを起こすので、株価が回復したのは、説明がつきます。

この政府の対応が追いつかなくなった時・・・・第2のリーマンショックのような事態が起きる可能性があるので、逆イールドは懸念されています。

大暴落が発生するのは逆イールド発生から2ヶ月〜2年後くらいとされています。

Share

Related Posts