インボイス制度

Category: Blog, 公的制度, 日本経済, 法改正・規制緩和・規制強化 インボイス制度, 増税, 消費税, 軽減税率, 間接税 | Posted: Last Update:

真実をお届けするファイナンシャルプランナーの廣野です。 消費税増税・軽減税率・・・馬鹿げてますね・・・こんな複雑で不公平な税金、多くの人が、おかしいと思っていると思いますが、 事業者・フリーランスの間で、今話題のインボイス制度について解説します。

真実をお届けするファイナンシャルプランナーの廣野です。

消費税増税・軽減税率・・・馬鹿げてますね・・・こんな複雑で不公平な税金、多くの人が、おかしいと思っていると思いますが、

事業者・フリーランスの間で、今話題のインボイス制度について解説します。

インボイス=モノの売り手の事業者が買い手の事業者に対し、消費税の適用税率や税額を伝えるために発行する請求書のこと。事業者が仕入れ元に払った税額を差し引いて正確に納税するためで、軽減税率が普及する欧州で普及しているのですが、日本でも23年10月に導入されます。

この制度は、零細企業やフリーランスにとっては、余命宣告のようなもので、多くの零細企業・フリーランスが廃業に追い込まれるだろうと予測されています。

廃業=失業、その先の待っているのは、失業者への社会保障なので、零細企業やフリーランスを叩き潰すような制度は、余計に財源が必要になって、さらなる増税に繋がると思うのですが・・・今回はそこは置いておいて、その仕組みをご説明します。

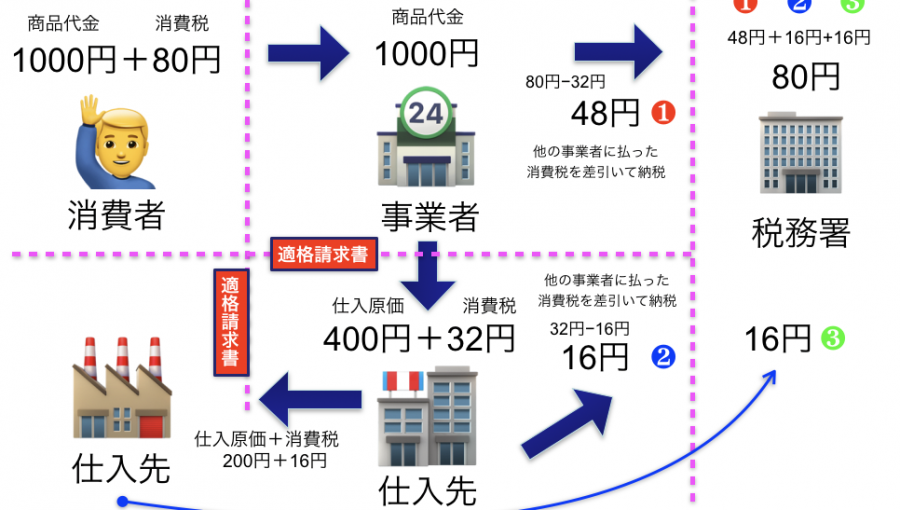

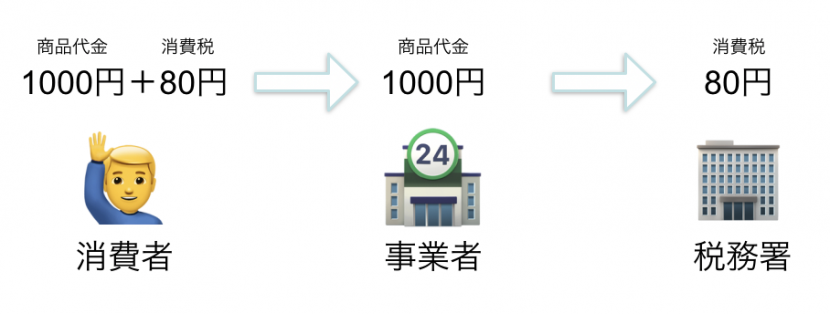

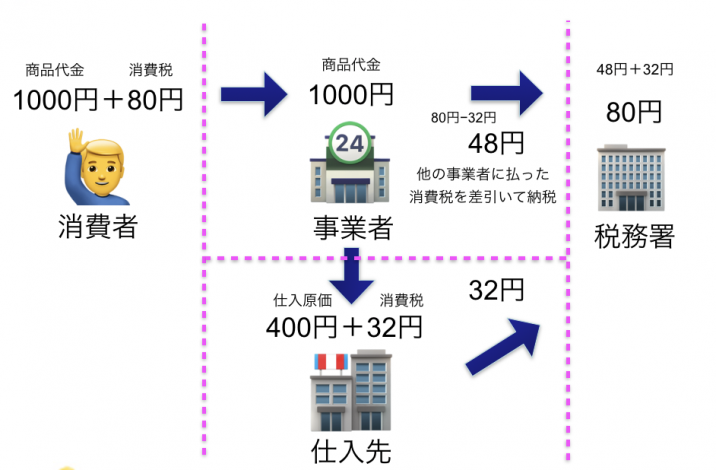

間接税である消費税は、一旦事業者に支払い、事業者が税務署に支払います。

ちなみに、年間の売上が1000万円に満たない事業者を消費税免税事業者と言います。この消費税免税事業者は消費税は徴収しますが、納税は免除されています。

このように徴収したのに払わなくても良い税のことを「益税」と言いますが、事業規模の小さな事業者にとっては、大切な利益になっています。

小規模な事業者は立場が弱いことが多く、無理な値引きを強いられることもあるので、この「免税事業者」という仕組みは、弱い事業者を守るものなのです。

一般の消費者はあまり知らないですが、実際の消費税の流れは以下のようになっています。

法人間(BtoB)の取引でも消費税を支払いますので、このような流れになるのです。

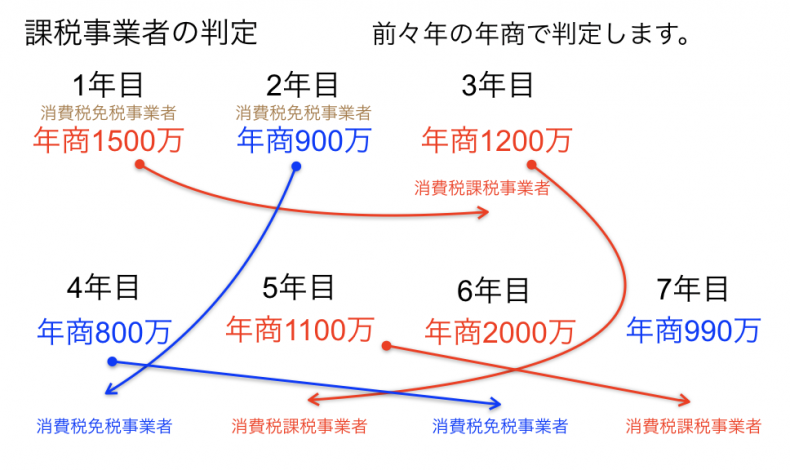

課税事業者の判定は前々年の年商でしますので、事業をスタートして、2年間は免税事業者です。なので、個人事業で2年間活動した後、法人化することで、合計4年間免税事業者の権利を享受する事業者はとても多いのです。

また、前々年で判定するので、売上が1000万に満たない事業年度に課税事業者で、売上が大きな事業年度に免税事業者という現象も起きます。

では、インボイス制度について切り込みます。

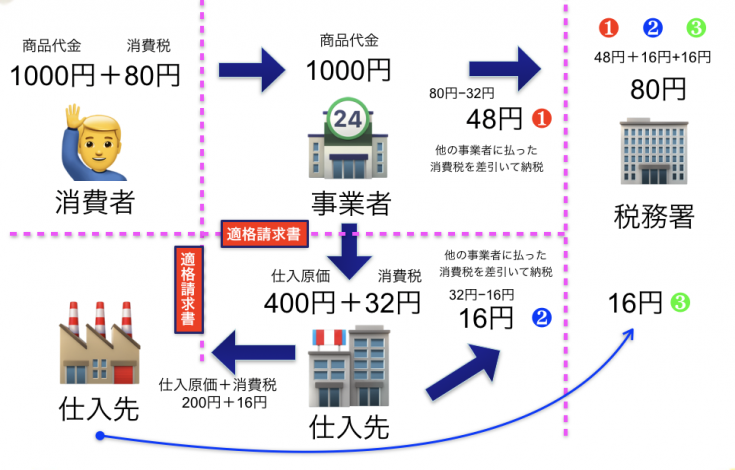

2023年10月より、BtoBでの取引では請求側は適格請求書を発行、支払側は適格請求書の保存が義務付けられる様になります。

取引の際に、適格請求書がないと、「仕入や経費の分の消費税」の差し引きが認められなくなるのです。

適格請求書が発行できる事業者になるには、「適格請求書発行事業者」に登録しなければなりません。登録可能な事業者は「消費税の課税事業者」だけです。

年商1000万超の消費税課税事業者との取引は、今までとほとんど同じで、そこに適格請求書の発行・保存義務が追加されるだけです。

しかし、年商1000万未満の事業者は免税事業者なので、「適格請求書」が発行できません。そうなると、「仕入や経費の分の消費税」が差し引きが認められないので、課税事業者と免税事業者の取引では、課税事業者の負担が増えてしまいます。

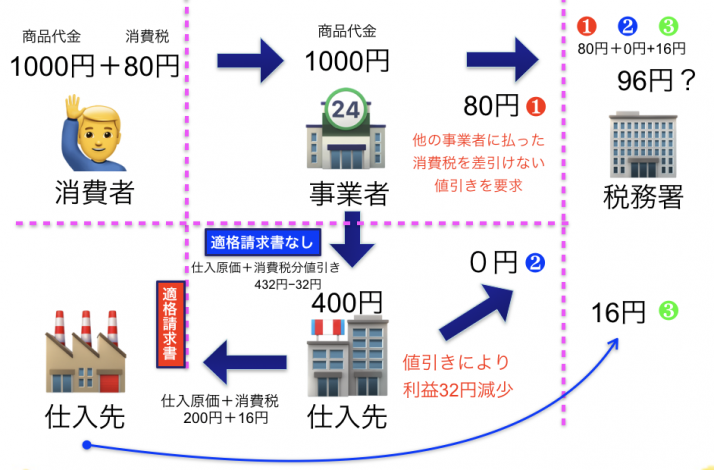

なので、以下の様な取引になります。課税事業者に商品を売る免税事業者は消費税分値引きすることで公平な取引になります。

消費税免税事業者も、商品の原材料を仕入れる時は消費税を支払います。

最終的な消費税の額が16円増えました。なぜこの様なことが起きているかと言うと、適格請求書がない事業者が値引きをしたことで対応したからです。免税事業者の利益がただただ減りました。

免税事業者は、課税事業者からすると、値引きを強要することになりますから、取引し辛くなると考えられますので、免税事業者は何をするかと言うと、適格請求書を発行できる様になる為に、年商が1000万円未満でも、課税事業者に登録して、消費税を納税する様になります。

どちらにしても、小規模事業者からしたら、大ダメージです。

これは、軽減税率で軽減する部分の穴埋めの為に作られました。

日本の政治家は大企業に忖度して、庶民を苦しめる大馬鹿者ですね・・・そもそも、消費税は法人税を下げる為のものですから、また弱者の負担を増やす様です。

適格請求書発行事業者の登録は2021年10月から登録が開始します。税務署に申請します。2023年3月までに申請しないと、同年10月のスタートに間に合わなくなりますのでご注意ください。

適格請求書がない場合の経過措置

2023年10月〜2026年9月 免税事業者へ支払ったの消費税額の8割は差引できます。

2026年10月〜2029年9月 免税事業者へ支払ったの消費税額の5割は差引できます。

Share

Related Posts