解約返戻金

Category: Blog, 生命保険, 資産運用 低解約返戻金型, 定期保険, 終身保険, 解約返戻金, 養老保険 | Posted: Last Update:

今回は解約返戻金ついて説明します。保険の仕組みをしっかり知らないと、「保険の仕組みをしっかり知らない保険屋さん」や「知識のない人を食い物にする保険屋さん」の危ない契約にサインをしてしまうかも知れません。

今回は生命保険や医療保険を解約した場合に戻ってくるお金「解約返戻金」についてご説明します。

解約返戻金は外資系保険会社では「キャッシュバリュー」と呼ばれています。

保険屋さんの内輪用語(隠語)

保険屋さんが内輪で話す時、解約返戻金のことを「CV(シーブイ)」と言います。CashValueの略です。

死亡保障額のことを「S(エス)」Sum Insuredの略。

保険料(掛金)のことを「P(ピー)」Premiumの略。

保険屋さんの報酬(手数料)のことを「AC(エーシー)」Annual Commissionの略。

他にもたくさんありますが、話が逸れそうなのでこのくらいで・・

解約返戻金が発生する仕組み

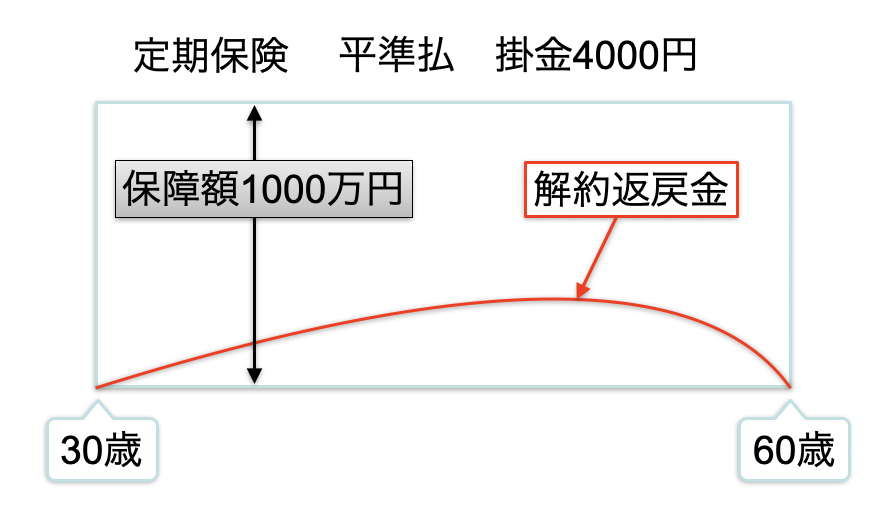

以下のグラフをご覧ください。

定期保険といういわゆる「掛け捨て」の保険です。

保険期間が終わったら、保障も解約返戻金も「0」になる保険です。

縦が保障額で、横が保険期間です。30歳から60歳まで加入する設計です。

平準払

保険料の払い方は平準払と言って、30歳から60歳までずっと同じ掛金です。

しかし実際には、30歳と60歳では30歳の方が保険料は安く、60歳の保険料は高くなります。これを平準化(保険料が変わらない仕組み)にする為に、若くて保険料が安いうちに少し余分に払って積み立てておいて、歳を重ねて、掛金が高くなってきたら、その若いうちに積み立てておいたお金を償却して行って最終的に保険期間が終わる60歳の時に積み立てておいたお金は全て償却され「0」になる。

これが「掛け捨て」の定期保険の仕組みです。

保険の中に積み立てているお金は保険を解約すると払い戻されます。

ということで、この積み立てているお金のことを「解約返戻金」というのです。

法人がよく利用する定期保険

この掛け捨ての定期保険は法人の場合「経費」にできるので、この解約返戻金の貯まっていく仕組みを活かして、「退職金の積み立て」に活用されています。

養老保険

貯蓄性のある養老保険。現在は円建ての養老保険は軒並み元本割れしますので、やってはいけない保険です。『加入前にちゃんと計算してください』

養老保険は定期保険と同じ様に保険期間が満了したら、その後の保障は「0」になります。

しかし、定期保険と違って「満期保険金」というものがあります。

養老保険の満期保険金の額は「基本的には保障額と同額」です。

保険期間中に亡くなっても1000万円、満期まで生きていても1000万円受け取ることができます。

しかし、現在の超低金利だと、元本割れの額が半端ありません。

上の養老保険の図のパターンだと、1200万円払い込んで、満期保険金が1000万円・・・200万円の元本割れです。

養老保険で元本が増える時代はとっくに終わっています。

終身保険

貯蓄性がある終身保険、払込期間が長い終身保険は、インフレリスクに晒されるので資産運用としての利用は向いていません。

終身保険の仕組みを利用して資産運用を考えるのであれば、積立利率変動型を選択し、払込期間は10年程度の短期払いにして下さい。

終身保険は払込終了後も一生涯保障が続くとされています。

払込終了後も解約返戻金が増加して行きます。

この仕組みの種明かしをすると、107歳満期の養老保険です。

107歳満期の養老保険

ほとんどの人が107歳までには死亡するということで、107歳満期の養老保険のことを終身保険と呼んでいます。

そして、定期保険や、養老保険でもできる方法なのですが、払込期間を短く設定しているので、払込終了後も保障が続くのです。

この終身保険は、上手に設計すると、保険の特性を活かした資産運用が実現可能です。

株や債権投資をしている人から言わせると、保険なんて資産運用じゃないという人がいるのですが、ワタシのお客様の中には証券アナリストや証券外務員もいらっしゃいます。

それは、保険にしかできない機能があるからです。

その機能を知らない人は「保険なんて・・・」と言います。

低解約返戻金型

払込期間中の解約返戻金を低く抑えることによって、商品のパフォーマンスを向上させる方法があります。

保険屋さんは、「低解約返戻金型」で提案した方が「良いパフォーマンス」の提案書を作れるので、ほとんどの保険屋さんは「低解約返戻金型」を提案してきます。

しかし、これには注意が必要です。

「低解約返戻金型」の保険に加入した場合、途中解約すると大きく元本割れしてしまうのです。

ワタシは、解約返戻金を「人質に取られる」と表現しますが、払込期間の長い終身保険の契約を「低解約返戻金型」にしてしまうと、資金の流動性が奪われ、住宅ローンの様にどんなに苦しくても払い続けていかなければならなくなるのです。

10年位の払い切れる見込みのある短期払い契約であれば「低解約返戻金型」は有効ですが、短期払いの契約でも、何が起きるかわからない「事業主」は「低解約返戻金型」にするかどうかは慎重に選択する必要があります。

契約者貸付

払込期間中の、どうしてもお金を工面したい場合、保険契約に貯まっているお金を借りる「契約者貸付制度」と言うものがあります。

この契約者貸付制度は「払い込んだお金」からではなく、「解約返戻金の7〜9割」を借りることができる権利です。

契約年数が浅いうちは「解約返戻金」はあまりありません。

これが、「低解約返戻金型」だと、更に貸付を受けれるお金が少なくなります。

貸付を受けなければならない時は「緊急時」です。その時に流動性の低い資産とは命取りになります。

保険契約の最重要注意点

保険契約は契約をしてしまった時点で取り返しが付かなくなります。

やり直したり、見直したりすると言うことは、損切りをすると言うことで、確実に損をしてしまいます。

なので、知識の浅い保険屋さんに提案されるがまま、「付き合い」で契約をしてしまうと、「痛いめ」に合います。

弊社のご提案

弊社では、保険契約前の保険のセカンドオピニオンを承っております。

友人の保険屋さんに提案された保険がどんなものかご説明します。

そして、その友人に「もっとこう言う風に設計してもらって下さい」とアドバイスいたします。

保険は、どこの保険会社の商品でも設計の仕方によって、良くも悪くもなります。

友人との付き合いを大切にしたいなら、その友人を恨まなくても良い保険に加入する必要があるとワタシは思います。

保険のセカンドオピニオン 1名 10000円(税別)

弊社お問い合わせフォームよりお気軽にお問い合わせ下さいませ。

Share

Related Posts